繼新型浮動費率基金產品面市后,銀行理財產品也開始試水浮動費率機制。

7月8日,招銀理財發(fā)售一款含權類理財產品,該產品創(chuàng)新采用浮動費率,固定管理費設置為0.25%/年,低于同系列產品0.4%—0.6%的常規(guī)管理費率;實行管理費分檔計提,與產品業(yè)績掛鉤。

受訪的業(yè)內人士表示,和浮動費率的基金一樣,浮動費率的理財產品強化了管理人與投資者“收益共享、風險共擔”的機制,不僅為投資者提供了更多的選擇,也為金融市場注入了新的活力。同時,倒逼理財公司做好投資管理,盡可能為投資者創(chuàng)造收益,而非簡單的產品規(guī)模擴張。

“就是讓理財公司從‘重規(guī)模’向“重回報”的轉變,估計未來會有更多的理財公司推出各種浮動費率的理財產品。”銀行業(yè)分析師張鵬博對經(jīng)濟導報記者表示。

管理費與產品業(yè)績掛鉤

經(jīng)濟導報記者注意到,此次招銀理財推出的浮動費率產品為“招智睿遠平衡(安盈優(yōu)選)68期”,該產品為一款含權類3年封閉混合類理財產品,發(fā)行規(guī)模上限20億元,下限為5000萬元,風險等級為PR3(中等風險)。

該產品說明書顯示,資金主要投資于存款、非標準化債權資產、債券等固定收益類資產,其倉位不低于60%。其中,非標準化債權資產占凈資產比例為0—49%,股票、股票型證券投資基金等權益類資產0—40%,國債期貨、商品期貨等金融衍生品類資產0—20%。

除資產配置結構外,該產品最大的亮點是創(chuàng)新分檔費率模式。該產品設置每年0.25%的固定管理費率,顯著低于同系列產品0.4%至0.6%的常規(guī)管理費率。在此基礎上,實行管理費率分檔計提,計提管理費率與產品業(yè)績掛鉤,與客戶利益綁定。

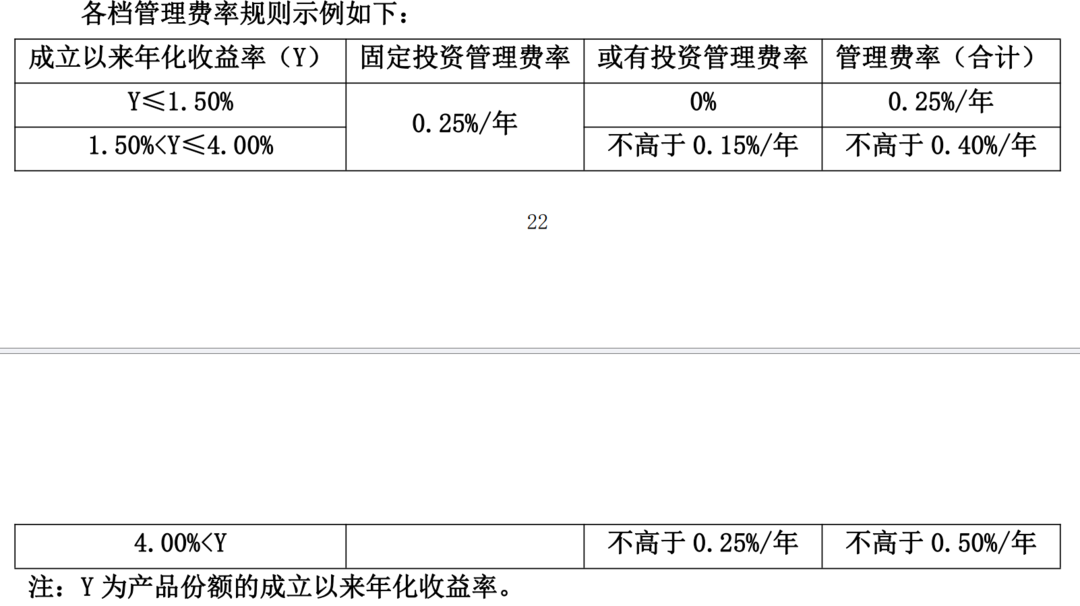

該產品說明書顯示,理財計劃終止時,根據(jù)產品份額成立以來年化收益率分為以下三種情況,分別確定對應的管理費率檔位:若產品份額成立以來年化收益率在1.5%及以下,則按0.25%/年(固定投資管理費)收取管理費;若產品份額成立以來年化收益率高于1.5%但低于或等于4%,則按不高于0.40%/年(固定投資管理費0.25%/年、或有投資管理費不高于0.15%/年)收取管理費;若產品份額成立以來年化收益率高于4%,則按不高于0.50%/年(固定投資管理費0.25%/年、或有投資管理費不高于0.25%/年)收取管理費。

招銀理財相關人士受訪時表示,推出管理費分檔計提產品,一方面經(jīng)過了對市場點位、產品策略、投資經(jīng)理風格理念、歷史業(yè)績等多方面評估,希望通過費率機制創(chuàng)新綁定管理人與投資者的利益,向投資者傳達信心;另一方面,隨著新經(jīng)濟、新消費等漸成趨勢,以及中長期資金入市等推動,今年以來權益市場風險偏好明顯提升。

“希望通過發(fā)行創(chuàng)新費率機制、高含權的理財產品吸引更多潛在客戶關注多策略理財,為客戶提供更好的體驗。”招銀理財相關人士說。

從“量”到“質”

將管理費與產品業(yè)績掛鉤背后,是銀行理財公司從“重規(guī)模”向“重回報”的轉變。

此前,無論產品盈虧,投資者都要付管理費的情況頗受投資者詬病。

“銀行理財產品不管收益多少,銀行理財公司收的管理費一分不少。”濟南市民傅學軍忍不住向經(jīng)濟導報記者“吐槽”。在他看來,浮動費率理財產品跟業(yè)績掛鉤對投資者來說是利好,有助于減少“投資者虧錢、理財公司躺賺”的情況。“只要理財產品收益高,愿意為超額管理費買單。”傅學軍表示。

張鵬博認為,浮動管理費機制的核心特點在于費用與業(yè)績的掛鉤關系,當產品業(yè)績欠佳時,管理費收取相應減少,降低投資者在產品表現(xiàn)不佳時的成本負擔,這種設計更合理地分配了投資風險與收益。

“對投資者而言,浮動管理費收取模式費用支出將更加合理。業(yè)績欠佳時,管理費少收,可以減少投資者在產品表現(xiàn)不佳時的成本支出。”普益標準研究員張翹楚表示。

“這意味著銀行理財公司與投資者的利益綁定、風險共擔,將激勵銀行理財公司做好投資管理,盡可能為投資者創(chuàng)造收益,而非簡單的產品規(guī)模擴張。”中國郵政儲蓄銀行研究員婁飛鵬認為,新模式下,銀行理財公司將更加關注產品的收益表現(xiàn)。

張鵬博表示,浮動管理費收取模式特別適合權益類和混合類產品,該模式能夠更好地滿足高凈值客戶的多元資產配置需求,同時倒逼理財公司提升權益資產投研能力,平衡好市場機會與波動控制。

“未來,會有更多理財公司推出類似的浮動費率的理財產品。”張鵬博預測。

(大眾新聞·經(jīng)濟導報記者 劉勇)

|